Page 248 - research12

P. 248

中国期货业发展创新与风险管理研究

# + #

''续表

本公司进行油料套期保值业务目的是锁定航油成本公司通过选择合适的工具等在一定

#

程度上锁定保值价格区间但倘若航油价格出现大幅波动并超出设定的价格锁定区间

#

#

将可能导致相关交易产生实际交割损失和账面浮亏的风险截至 #$$& 年和 #$$- 年 %# 月

$

+% 日该业务实际交割产生的损益分别是收益人民币约 %,# 亿元和亏损人民币约 -*- 万元

$

有关本公司航油套期保值期权合约采用的主要结构详情请参阅本公司在上海刊发的日期

为 #$$( 年 % 月 ( 日的公告

本集团通过原油期权合约来降低市场航油价格波动对飞机航油成本所带来的风险 6附注

十五 !."7$ 本集团原油期权合约不符合套期会计的运用条件其于 #$$( 年度公允价值

#

说明 变动而产生的净收益计人民币 + &.+ &./ $$$ 元 !#$$- 年度净损失计人民币 / #** &(%

#

'

..

元 # 记入当期损益.公允价值变动损益 6附注五 !+&"7

"

#$$(年度本集团原油期权合约实际交割产生的现金净流出计人民币 % &+# /$$元 6附注五

#

"

!.*" !H"7 !#$$-年度现金净流入计人民币 %-* *(- $$$元 6附注五 !.*" !?7

'

#$$( 年度本集团未新签订原油期权合约#$$( 年 %# 月 +% 日本集团持有的未交割合约

#

#

均于以往年度签订本集团签订的原油期权合约大部分为三方组合期权合约即本集团

$

#

上方买入看涨期权价差 !即本集团与交易对手分别持有一个看涨期权 # 下方卖出看跌期

"

权截至 #$$( 年 %# 月 +% 日本集团持有的尚未交割合约相关看涨期权的执行价格的价

$

#

差约为 %$ 美元 1 桶至 *$ 美元 1 桶看跌期权的执行价格约为 /$ 美元 1 桶至 -+ 美元 1 桶此

$

#

等合约将分期交割并分别于 #$%$ 年至 #$%% 年间到期

''资料来源东方航空 #$$& 0#$%# 年年度报告

$

&

根据东方航空 #$%$ 年年报披露公司未新签订原油期权合约于以往年度签署

#

#

的合约将于 #$%% 年 %# 月 +% 日前交割完毕#$%% 0#$%# 的年报中未再披露相关航油

$

期权交易的信息因此我们仅对 #$$/ 年至 #$%% 年度关于航油期权信息披露情况加

$

以整理 !见表 ."$

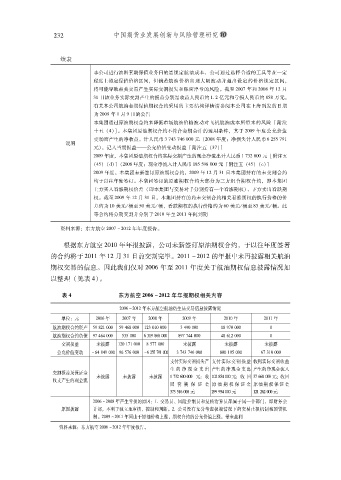

表 & 东方航空 $''( *$'"$ 年年报期权相关内容

#$$/ 0#$%#年东方航空航油衍生品交易信息披露情况

单位 & 元 #$$/年 #$$&年 #$$-年 #$$(年 #$%$年 #$%%年

航油期权合约资产*( -#% $$$ *( ./- $$$ %#+ $%$ $$$ + .($ $$$ %- (&$ $$$ $

航油期权合约负债(& ./. $$$ *+* $$$ / +%( -/- $$$ -(& &.. $$$ .- /%# $$$ $

交割损益 未披露 %#$ %&% $$$ - *&& $$$ 未披露 未披露 未披露

公允价值变动 8/. -.( $$$ (/ *&/ $$$ 8/ #** &(% $$$ + &.+ &./ $$$ -$$ %(* $$$ /& +%$ $$$

支付实际交割损失产 支付实际交割损益收到实际交割收益

生的净现金支出 产生的净现金支出产生的净现金流入

交割损益及保证金 未披露 未披露 未披露 % &+# /$$ $$$ 元收 %$# -*. $$$元收回 +& //- $$$元收回

收支产生的现金流 & & &

回套期保证金原油期权保证金原油期权保证金

+&+ *%/ $$$元 #(( (*. $$$元 %#% #/# $$$元

#$$/ 0#$$-年产生亏损的原因 & %,交易员 % 风险控制员和复核清算员都属于同一个部门 # 即财务会

原因披露 计部 # 不利于独立地审核 % 控制和判断 $ #,公司没有充分考虑极端情况下的交易止损机制和预警机

制 $ #$$( 0#$%%年间由于原油价格上涨 # 期权合约的公允价值上涨 # 带来盈利

''资料来源 & 东方航空 #$$/ 0#$%#年年度报告 $