Page 563 - research12

P. 563

场外期权定价及其应用研究 * . &

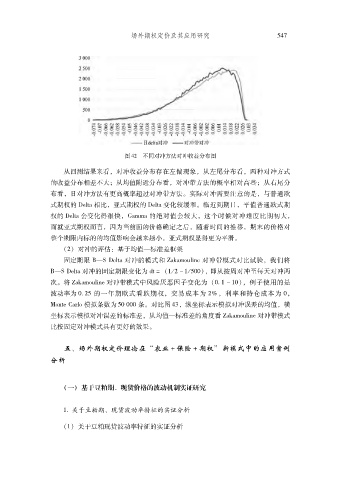

图 .#'不同对冲方法对冲收益分布图

从回测结果来看对冲收益分布存在左偏现象从左尾分布看两种对冲方式

#

#

#

的收益分布相差不大从均值附近分布看对冲带方法的概率相对高些从右尾分

'

#

'

布看日对冲方法有更高概率超过对冲带方法实际对冲需要注意的是与普通欧

#

$

#

式期权的 JGEYD相比亚式期权的 JGEYD变化较缓和临近到期日平值普通欧式期

#

#

$

权的 JGEYD会变化得很快!DBBD的绝对值会较大这个时候对冲难度比期初大

#

#

#

而就亚式期权而言因为当前面的价格确定之后随着时间的推移期末的价格对

#

#

#

整个期限内标的的均值影响会越来越小亚式期权显得更为平滑

$

#

!#" 对冲的评估基于均值标准差框架

.

&

固定期限 5.M JGEYD对冲的模式和 PDfDB@FECAG对冲带模式对比试验我们将

#

5.M JGEYD对冲的固定期限变化为 HY: !% 18% 1$$"# 即从按周对冲至每天对冲两

#

*

次将 PDfDB@FECAG对冲带模式中风险厌恶因子变化为 !$,% 8%$"# 例子使用的是

$

#

波动率为 $,#* 的一年期欧式看跌期权交易成本为 #)# 利率和持仓成本为 $#

V@YGKD]E@模拟条数为 *$ $$$ 条对比图 .+# 纵坐标表示模拟对冲误差的均值横

A

#

$

坐标表示模拟对冲误差的标准差从均值标准差的角度看 PDfDB@FECAG对冲带模式

#

.

比按固定对冲模式具有更好的效果

$

''五 ! 场外期权定价理论在 $农业 R保险 R期权 % 新模式中的应用案例

分析

!一" 基于豆粕期# 现货价格的波动机制实证研究

%,关于豆粕期 & 现货波动率特征的实证分析

!%" 关于豆粕现货波动率特征的实证分析